Ste si istí, že jednorazový programový výber je to najlepšie riešenie?

Drvivá väčšina sporiteľov v súčasnosti využíva pri odchode do dôchodku jednorazový programový výber. Pritom druhý pilier vám ponúka aj výhodnejšie riešenie, ako zhodnotiť úspory a príjem na dôchodku. Máme tu príklad.

Sporiteľ odchádza do dôchodku, keď dovŕši vek 63 rokov a na účte v druhom pilieri má sumu 12 000 eur.

Predstavme si, že každý mesiac chce z tejto sumy vybrať 100 eur.

Rozhodne sa, že tieto prostriedky bude čerpať formou programového výberu. Ale pozor, aj tu má niekoľko možností!

Celkový vyplatený dôchodok podľa zhodnocovania môže byť 12 000, ale aj 14 900 eur.

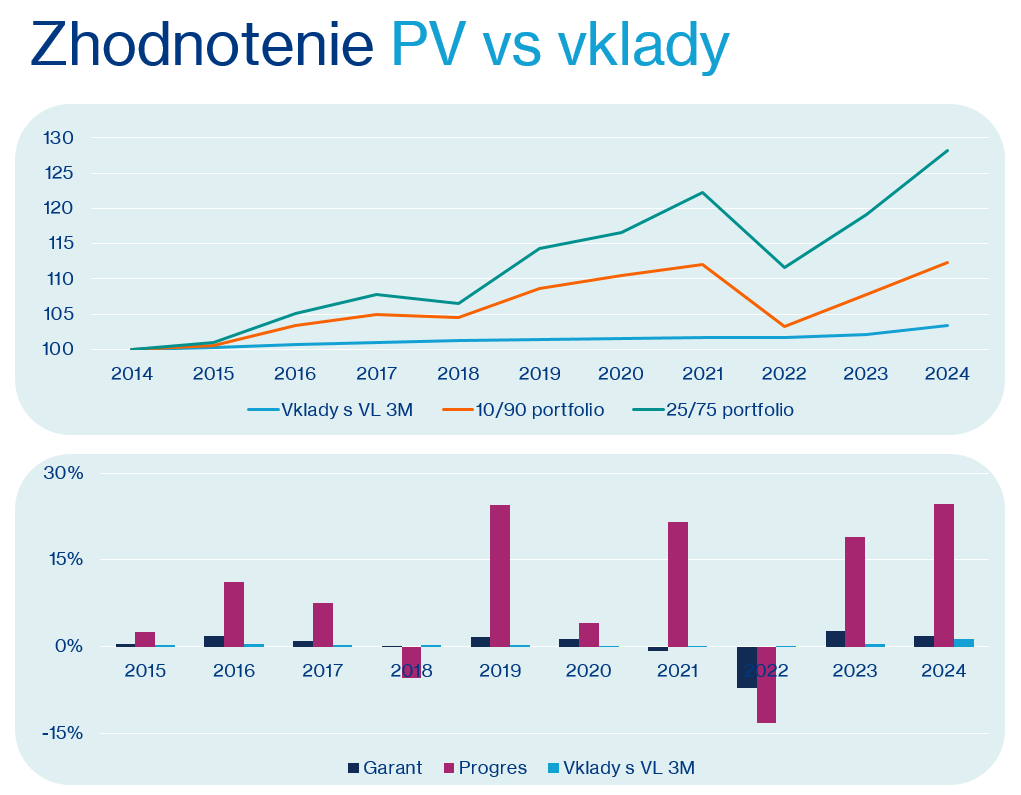

Pozrime sa na niekoľko scenárov, ktoré ukazujú, ako dlho mu tieto úspory vydržia v závislosti od spôsobu zhodnocovania.

- Ak si klient peniaze vyberie z DSS a uloží si ich doma, takzvaný systém „do šuflíka“, vydržia mu presne desať rokov a vyčerpá celých 12 000 eur, pretože nedochádza k žiadnemu zhodnoteniu.

- V prípade uloženia na bežnom účte s úrokom 1 % p. a. sa obdobie čerpania mierne predĺži na 10,6 roka, čím dokáže vyčerpať celkovo 12 700 eur.

- Zaujímavé sú však alternatívy ponechania prostriedkov v DSS s programovým výberom, kde dochádza k ďalšiemu zhodnocovaniu.

| Spôsob uloženia prostriedkov | Počet rokov výplaty | Celkový vyplatený dôchodok (eur) |

| Sporiteľ urobí jednorazový výber | ||

| Bez zhodnotenia („do šuflíka“) | 10 rokov | 12 000 |

| Bežný účet (zhodnotenie 1 % p. a.) | 10,6 roka | 12 700 |

| Sporiteľ ponechá úspory v DSS | ||

| DSS – Garant 90 % / Progres 10 % | 12,1 roka | 14 500 |

| DSS – Garant 75 % / Progres 25 % | 12,4 roka | 14 900 |

Poznámka: Použité zhodnotenia: „šuflík“ 0 %, bežný účet 1 % p. a., Garantovaný fond 2,5 % p. a., Progresívny fond 6,2 % p. a.

Ak začne klient s alokáciou 90 % prostriedkov v dlhopisovom fonde a 10 % v akciovom fonde, peniaze mu vydržia 12,1 roka a celkovo vyčerpá 14 500 eur.

Pri dynamickejšej stratégii, kde je na začiatku 75 % v dlhopisovom fonde a 25 % v akciovom fonde, je obdobie výplaty najdlhšie – až 12,4 roka, celkový vyplatený dôchodok je 14 900 eur.

Flexibilita výberu a dedenie úspor

Nespornou výhodou dlhodobého programového výberu je flexibilita. Ak bude klient kedykoľvek potrebovať vyššiu jednorazovú sumu, spôsob výplaty sa dá zmeniť a suma na účte sa dá čerpať aj jednorazovo.

Samozrejme platí, že nevyčerpané úspory sú dediteľné.

Záverom o výplatách

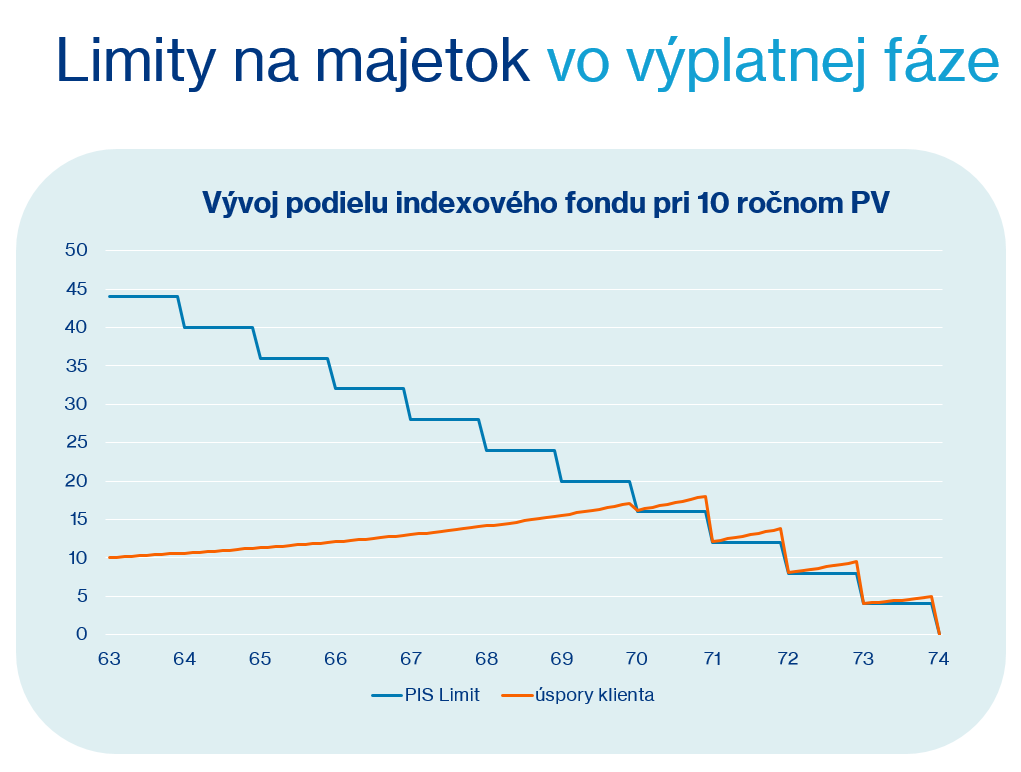

V čase výplaty dôchodku dochádza postupne k zmenám v alokácii medzi dlhopisovým a akciovým fondom. Pri programovom výbere sa dôchodok vypláca primárne z garantovaného fondu, čo spôsobuje rast podielu negarantovaného fondu.

Tento rast je obmedzený hranicou stanovenou príslušným zákonom (PIS hranica), ktorá zabezpečuje primeranú mieru stability a rizika počas obdobia výplaty dôchodku.

- Aj výplatná fáza má svoju optimálnu formu

- Jednorazový výber to nie je

- Časť prostriedkov bude v DSS niekoľko rokov, môže byť v akciových investíciách

- Na horizonte 3 – 5 rokov je výhodnejšie investovať ako držať prostriedky v banke

Príklad

- 10% zastúpenie progresu pri odchode do dôchodku

- Vypláca sa iba z Garantu

- Podiel Progresu tak rastie, až do momentu, kedy nenarazí na limity dané zákonom

- Predpokladáme 2% p.a. Garant, 5% p.a. Progres